PARA SOCIEDADES Y BAJO DETERMINADAS CIRCUNSTACIAS LA DEDUCCION DE HONORARIOS PAGADAS A DIRECTORES Y SIMILARES

Las mencionadas modificaciones fueron dispuestas a través de la ley 27630 (sancionada por el Congreso de la Nación con fecha 2/6/2021) y promulgada por el Poder Ejecutivo el 15/6/2021, B.O.; 16/6/2021.

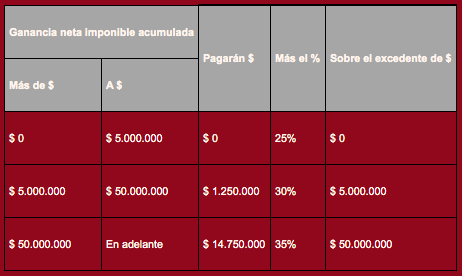

Modificaciones de las alícuotas del impuesto a las ganancias con vigencia para los ejercicios fiscales o años fiscales iniciados a partir del 1 de enero de 2021:

Básicamente se pasa del esquema actual de tasa proporcional única por una tabla que define la alícuota aplicable en función del monto de las utilidades de los contribuyentes.

A excepción de la tributación al 41,50% (tasa proporcional) de las rentas derivadas de la explotación de juegos de azar en casinos (ruleta, punto y banca, blackjack, póker y/o cualquier otro juego autorizado) y de la realización de apuestas a través de máquinas electrónicas de juegos de azar y/o de apuestas automatizadas -de resolución inmediata o no- y/o a través de plataformas digitales.

La siguiente es la escala:

«La norma bajo análisis no estratifica por el tamaño de la empresa, sino por su rentabilidad; esto implica que una empresa de gran envergadura podría verse menos afectada en términos relativos, que otra de dimensiones más pequeñas.

Sujetos que se encuentran alcanzados por la modificación dispuesta:

Son innúmeros, por ello citaremos los más usuales, a saber:

1 . Las sociedades anónimas -incluidas las sociedades anónimas unipersonales-, las sociedades en comandita por acciones, en la parte que corresponda a los socios comanditarios, y las sociedades por acciones simplificadas del Título III de la ley 27349, constituidas en el país.

2. Las sociedades de responsabilidad limitada, las sociedades en comandita simple y la parte correspondiente a los socios comanditados de las sociedades en comandita por acciones, en todos los casos cuando se trate de sociedades constituidas en el país.

3. Las asociaciones, fundaciones, cooperativas y entidades civiles y mutualistas, constituidas en el país, en cuanto no corresponda por esta ley otro tratamiento impositivo.

4. Las sociedades de economía mixta, por la parte de las utilidades no exentas del impuesto.

Los montos previstos en la escala establecida se ajustarán anualmente, a partir del 1° de enero de 2022, considerando la variación anual del Índice de Precios al Consumidor (IPC) que suministre el Instituto Nacional de Estadística y Censos (INDEC), correspondiente al mes de octubre del año anterior al del ajuste, respecto del mismo mes del año anterior. Los montos determinados por aplicación del mecanismo descripto resultarán de aplicación para los ejercicios fiscales que se inicien con posterioridad a cada actualización.

Modificación parcial de la deducción por honorarios pagados a directores y similares:

La mencionada deducción esta formulada del siguiente modo:

Las sumas a deducir en concepto de honorarios de directores y miembros de consejos de vigilancia y de retribuciones a los socios administradores por su desempeño como tales, no podrán exceder el veinticinco por ciento (25%) de las utilidades contables del ejercicio, o hasta la que resulte de computar pesos doce mil quinientos ($ 12.500) por cada uno de los perceptores de dichos conceptos, la que resulte mayor, siempre que se asignen dentro del plazo previsto para la presentación de la declaración jurada anual del año fiscal por el cual se paguen.

La modificación consiste en que el monto fijo de $ 12500, se eleve en un 40% de tratarse de directores de sexo femenino y un 60% si se tratare de travestis, transexuales y transgénero, hayan o no rectificado sus datos registrales, de conformidad con lo establecido en la ley 26.743.

En la medida en que resulten de aplicación disposiciones societarias que establezcan un cupo mínimo de composición del órgano de administración y/o de fiscalización de los contribuyentes los incrementos dispuestos en el párrafo precedente solo procederán por la incorporación de integrantes que representen un excedente que se verifique con relación al mencionado cupo.»

FUENTE: Jorge A. Carmona y Asoc. para FECRA