LEY DE SOLIDARIDAD SOCIAL Y REACTIVACIÓN PRODUCTIVA EN EL MARCO DE LA EMERGENCIA PÚBLICA

Fue dispuesta por la ley 27541y reglamentada por el decreto 99/2019 y si bien aún resta el dictado de normativas complementarias, haremos una breve síntesis de algunos de sus contenidos.

Declaración de Emergencia Pública

Se declara la emergencia pública en materia económica, financiera, fiscal, administrativa, previsional, tarifaria, energética, sanitaria y social, y deléganse en el Poder Ejecutivo Nacional, las facultades comprendidas en esta ley en los términos del artículo 76 de la Constitución Nacional, con arreglo a las bases de delegación establecidas en el artículo 2, hasta el 31 de diciembre de 2020.

Las bases de delegación establecidas son las que siguen:

- a) Crear condiciones para asegurar la sostenibilidad de la deuda pública, la que deberá ser compatible con la recuperación de la economía productiva y con la mejora de los indicadores sociales básicos;

- b) Reglar la reestructuración tarifaria del sistema energético con criterios de equidad distributiva y sustentabilidad productiva y reordenar el funcionamiento de los entes reguladores del sistema para asegurar una gestión eficiente de los mismos;

- c) Promover la reactivación productiva, poniendo el acento en la generación de incentivos focalizados y en la implementación de planes de regularización de deudas tributarias, aduaneras y de los recursos de la seguridad social para las micro, pequeñas y medianas empresas;

- d) Crear condiciones para alcanzar la sostenibilidad fiscal;

- e) Fortalecer el carácter redistributivo y solidario de los haberes previsionales considerando los distintos regímenes que lo integran como un sistema único, con la finalidad de mejorar el poder adquisitivo de aquellos que perciben los menores ingresos;

- f) Procurar el suministro de medicamentos esenciales para tratamientos ambulatorios a pacientes en condiciones de alta vulnerabilidad social, el acceso a medicamentos e insumos esenciales para la prevención y el tratamiento de enfermedades infecciosas y crónicas no transmisibles; atender al efectivo cumplimiento de la ley 27491de control de enfermedades prevenibles por vacunación y asegurar a los beneficiarios del Instituto Nacional de Servicios Sociales para Jubilados y Pensionados y del Sistema Nacional del Seguro de Salud, el acceso a las prestaciones médicas esenciales;

- g) Impulsar la recuperación de los salarios atendiendo a los sectores más vulnerados y generar mecanismos para facilitar la obtención de acuerdos salariales.

Regularización de Obligaciones Tributarias, de la Seguridad Social y Aduaneras para MiPyMEs

Los contribuyentes y responsables de los tributos y de los recursos de la seguridad social cuya aplicación, percepción y fiscalización se encuentren a cargo de la Administración Federal de Ingresos Públicos, que encuadren y se encuentren inscriptos como micro, pequeñas o medianas empresas, según los términos del artículo 2 de la ley 24467 podrán acogerse, por las obligaciones vencidas al 30 de noviembre de 2019 inclusive, o infracciones relacionadas con dichas obligaciones, al régimen de regularización de deudas tributarias y de los recursos de la seguridad social y de condonación de intereses, multas y demás sanciones que se establecen. A tal fin, deberán acreditar su inscripción con el Certificado MiPyME, vigente al momento de presentación al régimen que se aprueba por la presente ley, conforme lo establecido por la Secretaría de Emprendedores y de la Pequeña y Mediana Empresa del actual Ministerio de Desarrollo Productivo. Podrán acogerse al mismo régimen las entidades civiles sin fines de lucro.

Se excluyen de lo dispuesto en el párrafo anterior las deudas originadas en:

- a) Cuotas con destino al régimen de riesgos del trabajo y los aportes y contribuciones con destino a las obras sociales.

Se invita a las obras sociales y a las aseguradoras del riesgo del trabajo a establecer programas de regularización de deudas en condiciones similares a las previstas en el presente Capítulo;

- b) Los impuestos sobre los combustibles líquidos y el dióxido de carbono establecidos por el Título III de la ley 23966, (t.o. 1998) y sus modificatorias; el impuesto al gas natural sustituido por ley 27430; el impuesto sobre el gas oil y el gas licuado que preveía la ley 26028 y sus modificatorias, y el Fondo Hídrico de Infraestructura que regulaba la ley 26181 y sus modificatorias, ambos derogados por el artículo 147 de la ley 27430;

- c) El impuesto específico sobre la realización de apuestas, establecido por la ley 27346 y su modificatoria.

Se podrá incluir en este régimen la refinanciación de planes de pago vigentes y las deudas emergentes de planes caducos.

El acogimiento previsto podrá formularse entre el primer mes calendario posterior al de la publicación de la reglamentación del régimen en el Boletín Oficial hasta el 30 de abril de 2020, inclusive.

Quedan incluidas las obligaciones que se encuentren en curso de discusión administrativa o sean objeto de un procedimiento administrativo o judicial a la fecha de publicación de la presente ley en el Boletín Oficial, en tanto el demandado se allane incondicionalmente por las obligaciones regularizadas y, en su caso, desista y renuncie a toda acción y derecho, incluso el de repetición, asumiendo el pago de las costas y gastos causídicos.

El allanamiento y/o, en su caso, desistimiento, podrá ser total o parcial y procederá en cualquier etapa o instancia administrativa o judicial, según corresponda.

Quedan también incluidas aquellas obligaciones respecto de las cuales hubieran prescripto las facultades de la Administración Federal de Ingresos Públicos para determinarlas y exigirlas, y sobre las que se hubiere formulado denuncia penal tributaria o, en su caso, penal económica, contra los contribuyentes o responsables, siempre que el requerimiento lo efectuare el deudor.

Exenciones y condonaciones

Los sujetos que se acojan al régimen de regularización excepcional y mientras cumplan con los pagos previstos, gozarán de las siguientes exenciones y/o condonaciones:

- a) De las multas y demás sanciones previstas en la ley 11683 (t.o. 1998) y sus modificatorias, en la ley 17250 y sus modificatorias, en la ley 22161 y sus modificatorias y en la ley 22415 (CAd.) y sus modificatorias, que no se encontraren firmes a la fecha del acogimiento al régimen de regularización.

- b) Del cien por ciento (100%) de los intereses resarcitorios y/o punitorios previstos en los artículos 37 y 52 de la ley 11683 (t.o. 1998) y sus modificatorias, del capital adeudado y adherido al régimen de regularización correspondiente al aporte personal previsto en el artículo 10, inciso c) de la ley 24241 y sus modificaciones, de los trabajadores autónomos comprendidos en el artículo 2, inciso b) de la citada norma legal;

- c) De los intereses resarcitorios y/o punitorios previstos en los artículos 37, 52 y 168 de la ley 11683 (t.o. 1998) y sus modificatorias, los intereses resarcitorios y/o punitorios sobre multas y tributos aduaneros (incluidos los importes que en concepto de estímulos a la exportación debieran restituirse al Fisco nacional) previstos en los artículos 794, 797, 845 y 924 de la ley 22415 (CAd.) en el importe que por el total de intereses supere el porcentaje que para cada caso se establece a continuación:

- Período fiscal 2018 y obligaciones mensuales vencidas al 30 de noviembre de 2019: el diez por ciento (10%) del capital adeudado.

- Períodos fiscales 2016 y 2017: veinticinco por ciento (25%) del capital adeudado.

- Períodos fiscales 2014 y 2015: cincuenta por ciento (50%) del capital adeudado.

- Períodos fiscales 2013 y anteriores: setenta y cinco por ciento (75%) del capital adeudado.

Lo dispuesto en los párrafos anteriores será de aplicación respecto de los conceptos mencionados que no hayan sido pagados o cumplidos con anterioridad a la fecha de entrada en vigencia de la presente ley y correspondan a obligaciones impositivas, aduaneras y de los recursos de la seguridad social vencidas, o por infracciones cometidas al 30 de noviembre de 2019.

Las exenciones y condonaciones procederá si los sujetos cumplen, respecto del capital, multas firmes e intereses no condonados, algunas de las siguientes condiciones:

- a) Compensación de la mencionada deuda, cualquiera sea su origen, con saldos de libre disponibilidad, devoluciones, reintegros o reembolsos a los que tengan derecho por parte de la Administración Federal de Ingresos Públicos, en materia impositiva, aduanera o de recursos de la seguridad social a la fecha de entrada en vigencia de la presente ley;

- b) Cancelación mediante pago al contado, hasta la fecha en que se efectúe el acogimiento al presente régimen, siendo de aplicación en estos casos una reducción del quince por ciento (15%) de la deuda consolidada;

- c) Cancelación total mediante alguno de los planes de facilidades de pago que al respecto disponga la Administración Federal de Ingresos Públicos, los que se ajustarán a las siguientes condiciones:

- Tendrán un plazo máximo de:

1.1. Sesenta (60) cuotas para aportes personales con destino al Sistema Único de la Seguridad Social y para retenciones o percepciones impositivas y de los recursos de la seguridad social.

1.2. Ciento veinte (120) cuotas para las restantes obligaciones.

- La primera cuota vencerá como máximo el 16 de julio de 2020 según el tipo de contribuyente, deuda y plan de pagos adherido.

- Podrán contener un pago a cuenta de la deuda consolidada en los casos de pequeñas y medianas empresas.

- La tasa de interés será fija, del tres por ciento (3%) mensual, respecto de los primeros doce (12) meses y luego será la tasa variable equivalente a BADLAR utilizable por los bancos privados. El contribuyente podrá optar por cancelar anticipadamente el plan de pagos en la forma y bajo las condiciones que al efecto disponga la Administración Federal de Ingresos Públicos.

- La calificación de riesgo que posea el contribuyente ante la Administración Federal de Ingresos Públicos no será tenida en cuenta para la caracterización del plan de facilidades de pago.

- Los planes de facilidades de pago caducarán:

6.1. Por la falta de pago de hasta seis (6) cuotas.

6.2. Incumplimiento grave de los deberes tributarios

6.3. Invalidez del saldo de libre disponibilidad utilizado para compensar la deuda.

6.4. La falta de obtención del Certificado MiPyME.

Impuesto sobre los bienes personales

– A los fines del impuesto se deja sin efecto el criterio de domicilio y se reemplaza por el de residencia.

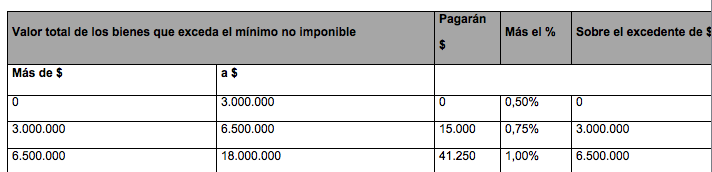

– Se establece el siguiente esquema de alícuotas progresivas que varían entre el 0,50% y el 1,25%, según la magnitud de los bienes sujetos a imposición del contribuyente:

![]()

Se delega al Poder Ejecutivo Nacional la facultad de fijar alícuotas diferenciales superiores hasta un 100% sobre la tasa máxima expuesta en el cuadro precedente, para gravar los bienes situados en el exterior. En caso de verificarse la repatriación de dichos bienes, esta sobretasa se podrá disminuir.

La repatriación es del 5% y por cada ejercicio fiscal; de ahí que el artículo 10 del Decreto 99/2019 señala que debe efectuarse hasta el 31/3 “…de cada año…” y el artículo 11, cuando fija la pauta del 5% lo hace mencionando que ello debe acaecer “…a la fecha señalada en el artículo anterior…”.

Impuesto PAÍS

Se establece por un plazo de 5 años que las operaciones de compra de billetes y divisas del exterior sin un destino específico estarán gravadas con un impuesto del 30%. Este nuevo impuesto rige desde el 23/12/2019.

Resulta aplicable a la compra de billetes y divisas en moneda extranjera para atesoramiento o sin destino específico, al cambio de divisas destinado al pago de determinadas operaciones que los sujetos residentes en el país cancelen mediante tarjeta de crédito, de compras, de débito u otros medios de pago equivalentes, así como a la adquisición de servicios en el exterior contratados a través de agencias de turismo y servicios de transporte de pasajeros con destino fuera del país.

FUENTE: Jorge A. Carmona & Asoc. para FECRA