PBA – ARBA – NUEVO REGIMEN DE RETENCION EN EL IMPUESTO SOBRE LOS INGRESOS BRUTOS – REALIZACION DE PAGOS POR CUENTA Y ORDEN DE TERCEROS POR MEDIOS DE COMUNICACIÓN ELECTRONICA O DIGITAL

La resolución normativa ARBA 19/2019, crea un nuevo régimen de retención en el impuesto sobre los ingresos brutos a cargo de quienes presten servicios de recepción o ejecución de pagos por cuenta y orden de terceros por medios de comunicación electrónica o digital.

Hacemos notar que esta retención afectará a gran parte del universo del sector de comercio y servicios,que sumarán una nueva recaudación a las numerosas existentes.

Los nuevos agentes de recaudación:

Los contribuyentes del impuesto sobre los ingresos brutos que presten servicios tendientes a facilitar la gestión o procesamiento de pagos, o agregación o agrupación de pagos; a fin de recibir o efectuar pagos por cuenta y orden de terceros, utilizando:

- a) una plataforma o sitio web; y/o

- b) aplicaciones informáticas que permitan conectar distintos medios de pago a dispositivos móviles; y/o

- c) cualquier otro tipo de servicio consistente en la emisión, administración, redención y transmisión de fondos de pago electrónico a través de aplicaciones informáticas, interfaces, páginas de Internet, u otros medios de comunicación electrónica o digital.

Sujetos pasibles de la recaudación

1) Los contribuyentes del impuesto sobre los ingresos brutos incluidos en el padrón previsto al efecto, que realicen ventas de cualquier tipo de cosas muebles, locaciones y prestaciones de obras y/o servicios cuyo pago se efectúe a través de alguno de los medios previstos.

2) Los sujetos no incluidos en el padrón mencionado que realicen ventas de cualquier tipo de cosas muebles, locaciones y prestaciones de obras y/o servicios cuyo pago se efectúe a través de alguno de los medios previstos en, en tanto se verifiquen las siguientes condiciones, de manera conjunta y durante el año en curso:

- a) Se realicen 5 o más de las operaciones mencionadas con adquirentes con domicilio en esta Provincia; y

- b) El monto total de dichas operaciones -individualmente o en su conjunto- resulte igual o superior a $ 25.000.

Mecánica para evaluar el parámetro de operaciones:

El cumplimiento de los parámetros indicados deberá ser evaluado por el agente de retención al último día del mes calendario inmediato anterior. A tal fin deberá considerar únicamente las operaciones en las cuales él hubiera intervenido.

Importe sujeto a retención:

Sobre los pagos que se efectúen a través de alguno de los medios previstos, la retención deberá calcularse aplicando la alícuota correspondiente sobre el monto total del pago realizado.

Modo de conocer la alícuota que debe aplicarse:

Se deberá aplicar, sobre el monto total del pago realizado la alícuota que, con relación a cada contribuyente en particular, se consignará en el padrón de contribuyentes que la ARBA pondrá a disposición de los agentes de retención a través de su sito oficial de internet.

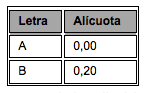

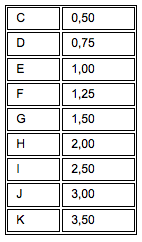

Para establecer la alícuota aplicable a cada contribuyente, se utilizará la tabla conformada por 11 grupos, a cada uno de los cuales les corresponderá una alícuota de retención.

Forma de establecer las alícuotas:

La Agencia de Recaudación fijará la alícuota aplicable a cada contribuyente en función de los siguientes indicadores obrantes en su base de datos:

– La presentación de declaraciones juradas del impuesto sobre los ingresos brutos;

– Las exenciones asociadas a la CUIT del contribuyente;

– La principal actividad desarrollada;

– La existencia de solicitudes de reducción y/o atenuación de alícuotas de recaudación;

– El desarrollo de actividades no alcanzadas por el impuesto;

– La liquidación del impuesto mediante la aplicación de una base imponible especial;

– Los ingresos brutos operativos (gravados, no gravados y exentos) obtenidos por el contribuyente en el año calendario inmediato anterior;

– El Coeficiente Unificado por Jurisdicción (CUJ) en el caso de contribuyentes sujetos al régimen del Convenio Multilateral.

Cuestiones vinculadas con el padrón por sujeto:

El padrón será actualizado mensualmente y puesto a disposición de los agentes de retención, a través del sitio de Internet, con una antelación no menor a los 5 días hábiles de su entrada en vigencia, que se producirá a partir del primer día del mes siguiente al de su publicación.

Con objeto de acceder al padrón vigente para cada período, los agentes de retención deberán ingresar en el sitio web de la ARBA, su CUIT y CIT.

La consulta podrá efectuarse con relación a la totalidad del padrón publicado o respecto de un contribuyente en particular.

Asimismo podrán consultarse los padrones correspondientes a períodos anteriores.

Los contribuyentes podrán consultar la alícuota de retención que les resulte aplicable para cada período, a cuyo efecto deberán ingresar su CUIT y CIT.

Cuando el agente de retención realice una operación alcanzada por este régimen con un sujeto no incluido en el padrón de contribuyentes, deberá retener el impuesto aplicando, sobre el monto correspondiente, la alícuota del 3,50%.

En los casos en que no resulte factible consultar el padrón de contribuyentes, por no encontrarse en funcionamiento durante toda la jornada la página web de la Agencia de Recaudación, se aplicará una alícuota del 1,75%.

Momento en que el agente debe practicar la recaudación:

El agente deberá practicar la retención en oportunidad de realizar los pagos de las recaudaciones, rendiciones periódicas o liquidaciones, lo que fuera anterior.

Carácter del impuesto recaudado para el sujeto retenido:

El monto de la retención tendrá para los contribuyentes el carácter de impuesto ingresado.

Al vencimiento de la obligación fiscal dichos sujetos podrán computar, a cuenta de la misma, aquellas retenciones sufridas en el mes correspondiente al anticipo mensual declarado y en el mes inmediato anterior.

Cuando la retención no sea declarada de conformidad a lo previsto en el párrafo anterior, el importe retenido solo podrá ser computado como pago a cuenta del impuesto mediante la rectificación de la declaración jurada.

Saldos a favor originados por los importes recaudados:

Si los importes retenidos superan el monto del anticipo debido por el contribuyente por el lapso al que fueren imputables, aquel podrá compensarlos imputando el excedente como pago a cuenta del importe correspondiente a los anticipos siguientes, aun excediendo el período fiscal.

Reclamos por disconformidad con la alícuota de recaudación:

Los contribuyentes del impuesto sobre los ingresos brutos que se encuentren incluidos en el padrón por sujeto podrán manifestar su disconformidad con relación a la alícuota de retención consignada en el mismo.

A tal fin deberán acceder a la aplicación informática denominada “Reclamo por disconformidad de alícuotas Régimen de Intermediarios de

Pago”, que se encontrará disponible en el sitio oficial de internet de la ARBA, ingresando su CUIT y la CIT.

El reclamo podrá fundarse, únicamente, en alguno de los siguientes motivos:

1) Solicitud de exención del Código Fiscal en trámite.

2) Solicitud de exención de ley especial/decreto/otros.

3) Contribuyente con exención total no grabada.

4) Contribuyente parcialmente exento con base imponible declarada exenta mayor al 30% del total.

5) Contribuyente con formulario CM02 no grabado o con cese en jurisdicción 902.

6) Cooperativas. Artículo 207 inciso f) del Código Fiscal.

7) Sujetos comprendidos en las leyes 13506, 11769 con CIT, y sujetos alcanzados por el impuesto sustitutivo establecido por los decretos del Poder Ejecutivo Nacional 714/1992 y 1795/1992, modificado por el 2449/1992.

En ningún caso el interesado podrá, con relación a un mismo padrón, seleccionar más de 1 motivo de disconformidad.

La aplicación informática rechazará automáticamente los reclamos que no reúnan las condiciones previstas.

Ingresado el reclamo, la Agencia de Recaudación procesará la información recibida y la obrante en su base de datos a efectos de corroborar la situación fiscal denunciada y la procedencia de la solicitud y, de corresponder, expedirá un “Certificado de Disconformidad – Régimen de Intermediarios de Pago”, para ser presentado por el interesado ante los agentes de recaudación que actúen de conformidad con el régimen previsto en la presente resolución. En dicho certificado se consignará la alícuota reducida aplicable, la que podrá resultar igual a 0%, o a 0,20%, de acuerdo con las circunstancias particulares de cada caso.

Multiplicidad de regímenes de recaudación:

En los casos en que, respecto de una misma operación, corresponda actuar simultáneamente conforme el régimen que por la presente se regula y los regímenes especiales de retención para tarjetas de compra o crédito, o sobre las acreditaciones bancarias, corresponderá efectuar la recaudación únicamente por los dos últimos regímenes mencionados.

Los agentes de recaudación comprendidos en la presente no deberán practicar retenciones por el régimen general de recaudación del impuesto sobre los ingresos brutos, respecto de las operaciones alcanzadas por este régimen.

Vigencia:

Comenzó a regir a partir de su publicación en el Boletín Oficial, hecho que ocurrió el 3 de julio de 2019.

FUENTE: Estudio Dr. Jorge A Carmona y Asociados para FECRA