Es la firma por la que pasa el 70% de las operaciones de pago con dinero electrónico. Fue investigada por Defensa de la Competencia.

La venta del 51% de las acciones de Prisma, la empresa que maneja el negocio de las tarjetas Visa en la Argentina, ya está cerrada. El fondo de inversión Advent pagaría cerca de 725 millones de dólares que se repartirán entre los bancos dueños de la firma. Clarínobtuvo la información de fuentes directamente vinculadas a la negociación.

El anuncio formal se concretará en los próximos días. No muchos, dado que el plazo que fijó la Comisión Nacional de Defensa de la Competencia para que los bancos realicen esta “desinversión” vence el 23 de enero de 2019. Además de ceder el control de Prisma, los bancos tienen a partir de ahora tres años para desprenderse del 49% de las acciones restantes. Apuestan a que con Advent como socio, la empresa se valorice bien por encima de los US$ 1.420 millones en que fue valuada Prisma para esta transacción.

Tuvo participaciones (ya vendidas) en los laboratorios Fada Pharma y LKM, la bodega Graffigna, la empresa de asistencia médica Universal Assistance y la postal OCA. En la región tiene inversiones en Perú, Colombia y Brasil.

La idea de Advent es agregarle valor a las compañías en las que se involucra y desprenderse de ellas en unos años, tomando la ganancia correspondiente.

En el caso de Prisma, la lectura que hacen es no solo aprovechar la obligación de los bancos de vender, sino incursionar en un mercado como el argentino, en el que todavía el 30% de las transacciones se hacen con dinero en efectivo.

Por eso, si los bancos venden sus acciones en tres años -casi seguro a través de una salida a la Bolsa- Advent podría utilizar ese momento para hacer su “toma de ganancias”, y cederle el control de Prisma, eventualmente, a una firma especializada en el tema medios de pago.

Los bancos se vieron obligados a desprenderse de Prisma tras una investigación de Defensa de la Competencia ( CNDC) que determinó que la empresa tenía una posición dominante en el mercado de medios de pago.

La clave fue que la CNDC detectó que Prisma dominaba lo que se llama el sistema de “adquirencia” y “procesamiento de datos” a través de aranceles extremadamente bajos, que compensaba con cargos altos en el resto de la cadena del negocio. Esa estrategia funcionaba como una barrera de entrada muy eficaz para quien quisiera entrar a competir en el mercado de adquirencia y procesamiento.

Luego de una pequeña resistencia inicial, las entidades financieras aceptaron poner en venta la firma. Por Prisma pasa cerca del 70% de las operaciones de pago con dinero electrónico de la Argentina. Además de las tarjetas de crédito y débito Visa, controlan la red de cajeros automáticos Banelco, el sistema Pago mis Cuentas, la billetera electrónica Todo Pago y el sistema de Lapos (los aparatos que leen las tarjetas). Días atrás anunciaron que compraron la licencia para operar Mastercard.

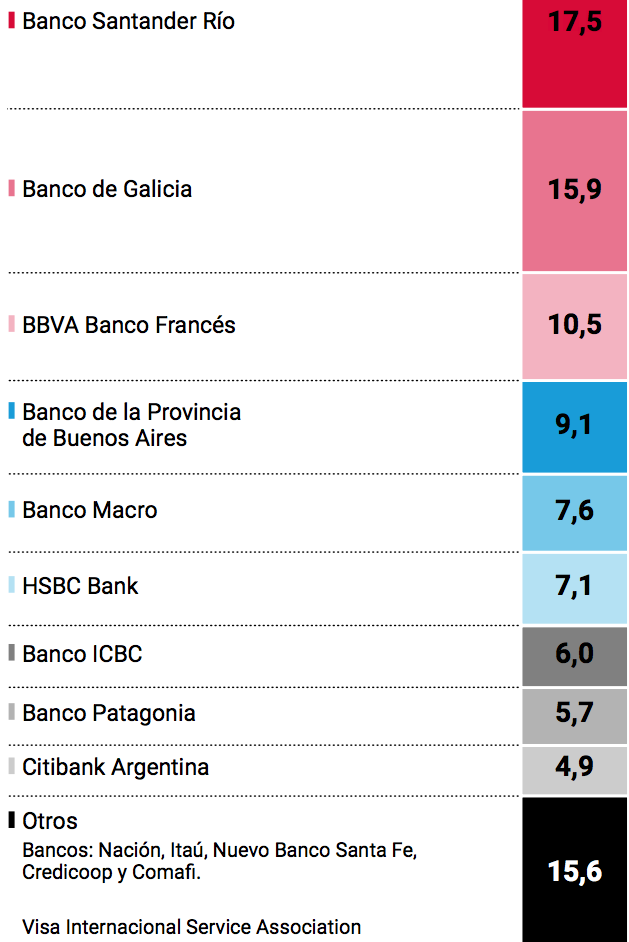

Hoy los principales accionistas de Prisma son los bancos Santander Rio, Galicia, BBVA Francés, Provincia de Buenos Aires, Macro, HSBC e ICBC (ver infografía).

La participación accionaria refleja el peso propio de cada banco en el mercado de tarjetas de crédito y débito.

Todos venderán en forma proporcional a su tenencia actual. Es decir que por cada punto porcentual que cedan a Advent, recibirán 14,2 millones de dólares.

El Gobierno está siguiendo de cerca esta transacción no solo para que se cumpla el dictamen de la CNDC. Cuando se realice el anuncio, podrá mostrar que hay un fondo extranjero que “hunde” 725 millones de dólares para hacer negocios en una economía rodeada de incertidumbre.

El fisco también festejará. Los bancos vendedores deberán dejar el 30% de la utilidad de esta operación en la AFIP, por el tributo al impuesto a las Ganancias. Como las acciones de Prisma están registradas en los libros contables a valores muy bajos, la AFIP se llevará una buena tajada de esos US$ 725 millones.